안녕하세요. 베터미입니다. 직접 투자 성향이 강한 저로서는 생각도 못해보고 지나온 시절이 아쉬울 법한 생각이 드는 연금저축펀드에 관한 정보 정리해 보려고 합니다. 사실 가입방법은 간단한데요. 증권사, 은행, 보험사 등에서 상담해 보고 가입할 수 있습니다. 보통 운용사는 자산 운용만 하고 판매는 증권사를 통해서 하기 때문에 예를 들어 미래에셋자산운용에서 연금저축펀드를 찾으면 당연히 미래에셋 상품을 판매합니다.

존리같은 사람이 운용하는 곳에 맡기고 싶다면 메리츠자산운용을 찾아서 가입하면 되구요. 강방천같은 투자철학을 가진 사람에게 맡기고 싶다면 에셋플러스자산운용을 찾아 가서 가입하면 됩니다. 요즘은 비대면 계좌가 활성화되어 있어서 앱을 설치하고 신분증으로 본인 인증 과정을 거치면 대부분 쉽게 가입 가능하구요. 애셋플러스자산운용은 가입이 좀 까다롭습니다.

■ 에셋플러스자산운용 기준 가입 방법

결코 이 곳을 추천하는 건 아니구요. 강방천 회장은 오래전부터 지켜 봐 온 분인데 꺾이지 않는 투자 철학으로 장기적인 수익을 얻어 내고 있는 곳이라 개인적으로 가입한다면 이 곳을 선택할 것 같아서가 첫째 이유고 다른 곳은 여간하면 시스템이 잘 되어 있어서 앱을 통해 가입하면 되는데 이 곳은 유독 복잡하게 되어 있네요.

일단, 방문 판매가 거의 기본입니다. 은행, 증권사, 보험사 등을 통해 가입할 수 있구요. 중요한 수수료를 아끼기 위해서는 현장을 방문해서 에셋플러스 종합계좌를 트기만 하고 온라인 펀드매매시스템을 통해 매수하는게 가장 저렴합니다. 운용 보수가 온라인 가입 기준 1.01%구요. 오프라인으로 가입하면 1.69%로 차이가 큽니다. 매년 연간 보수로 나가는 비용이기 때문에 아끼는게 바람직하니 현장에서 계좌만 트고 온라인으로 가입하는 걸 추천합니다.

계좌만 트면 가입은 간단한데요. 에셋플러스 홈페이지에 접속해서 펀드매매시스템에 접속한 뒤 예치금을 넣고 원하는 펀드로 밀어 넣으면 됩니다.

■ 연금저축펀드의 장점

복잡한 데이터를 참하게 정리하는건 미래에셋증권쪽이 갑인듯 합니다.

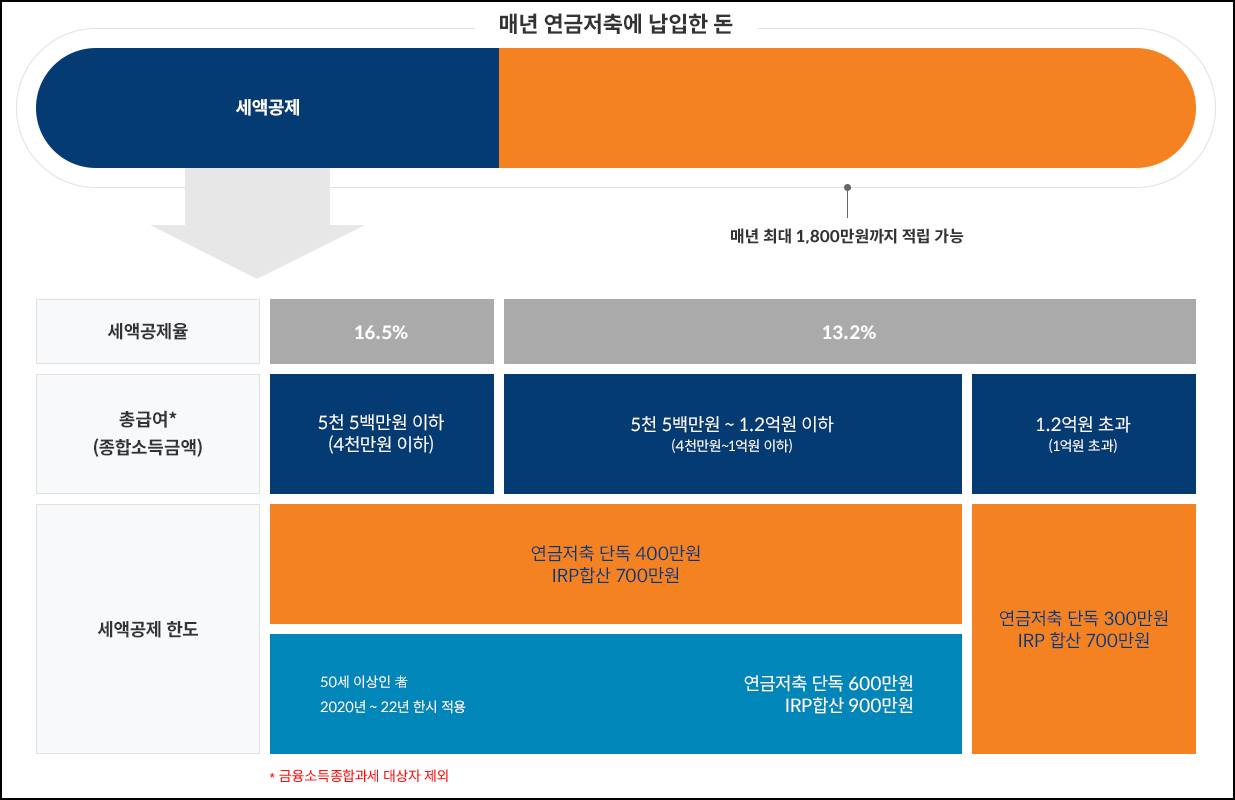

그래서 빌려 와 봤는데요. 표로 정리는 잘 되어 잇는데 해석은 오해의 여지가 있네요ㅎ 일단 적립은 1,800만원까지 가능한데 이게 세액공제 가능한 금액은 아니구요. 종합소득이 1억 2천만원까지는 400만원까지 납입액에 대한 비율의 금액을 세액 공제받을 수 있습니다.

연말정산은 이 블로그에서 꽤 오랫동안 다뤄오던 주제라 간단하게 정리해 보면 세액공제와 소득공제가 있는데 소득공제는 전체 소득금액에서 차떼고 포떼고 들어가기 때문에 실제 세액에 반영되는 비율이 적은데 세액공제는 세액을 직접 공제하는 금액이기 때문에 체감 반영금액이 훨씬 큽니다. 400만원을 납입했다고 할 때 연간 소득이 5천 5백만원 이하인 경우 66만원의 세액공제 혜택을 볼 수 있습니다. 크네요. 소득금액에 따라 차등이 있음을 표에서 확인할 수 있습니다.

연금저축펀드의 두번째 장점은 납입이 자유롭다는 것인데요. 에셋플러스의 연금저축펀드 수익률을 보면 설정일 2013년 이후 7년간의 수익이 140%에 달합니다. 문제는 현재처럼 수익률이 꼭지일 때 들어가면 꼭 마이너스부터 보고 시작할 가능성이 높은데요. 그래서 코로나19 위기로 폭락했을 때 쑥 한 번 넣었다면 수익률 관리에 굉장히 좋았을 겁니다. 그런 면에서 투자 타이밍을 조절해 가면서 불입할 수 있다는게 장점입니다.

■ 연금저축펀드의 단점

단점도 있습니다. 기왕 펀드에 가입하기로 했다면 단점이 아닐수도 있는데요. 운용수수료가 있습니다. 운용사별로 차이는 있지만 1~2% 정도의 보수를 떼어 가는데요. 어떤 건 가입시 수수료부터 해서 운용보수에 떼어 가는게 수익률보다 심하다 싶은 펀드도 있는데요. 그래서 잘 가리고 살펴 봐야됩니다.

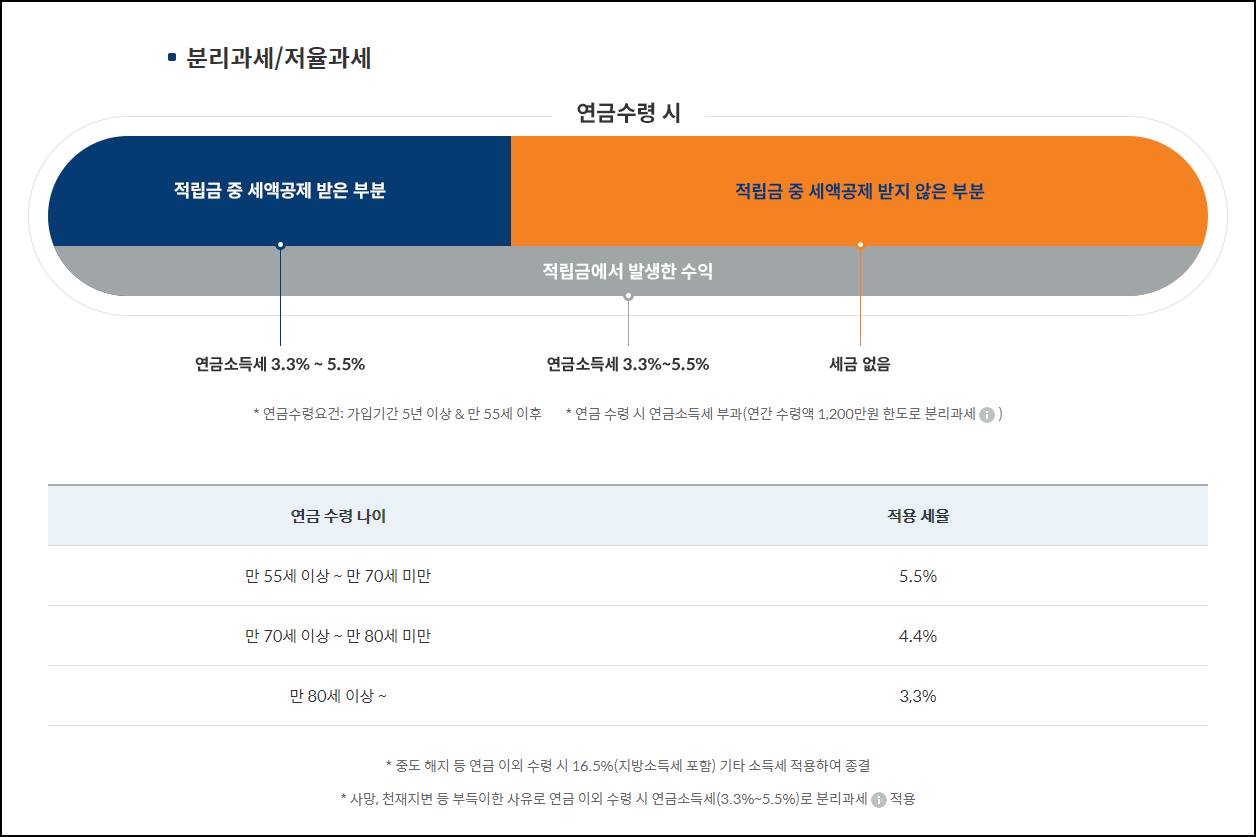

또 장점이자 단점인게 연말정산에서 세액공제를 해주지만 55세 이전에 중도 해지하면 지방소득세를 포함해서 16.5%의 기타소득세를 내야 합니다. 그 사이 펀드가 무척이나 올라서 정리하는거라면 아깝지 않겠지만 그 동안 혜택 보는걸 게워내는 개념으로 보면 되겠습니다.

연금 수령 나이를 뒤로 미룰수록 적용세율이 낮아지는데요. 또, 세액공제를 받은 부분과 받지 않은 부분은 별도로 세금을 매깁니다. 그러니까 연간 혜택을 볼 수 있는 적립금액은 400만원인데 최대 1,800만원까지 납입할 수 있기 때문에 이 차액분에 대해서는 나중에 수령할 때 분리과세한다는건데요. 초과분에 대해서는 연금소득세를 적용합니다.

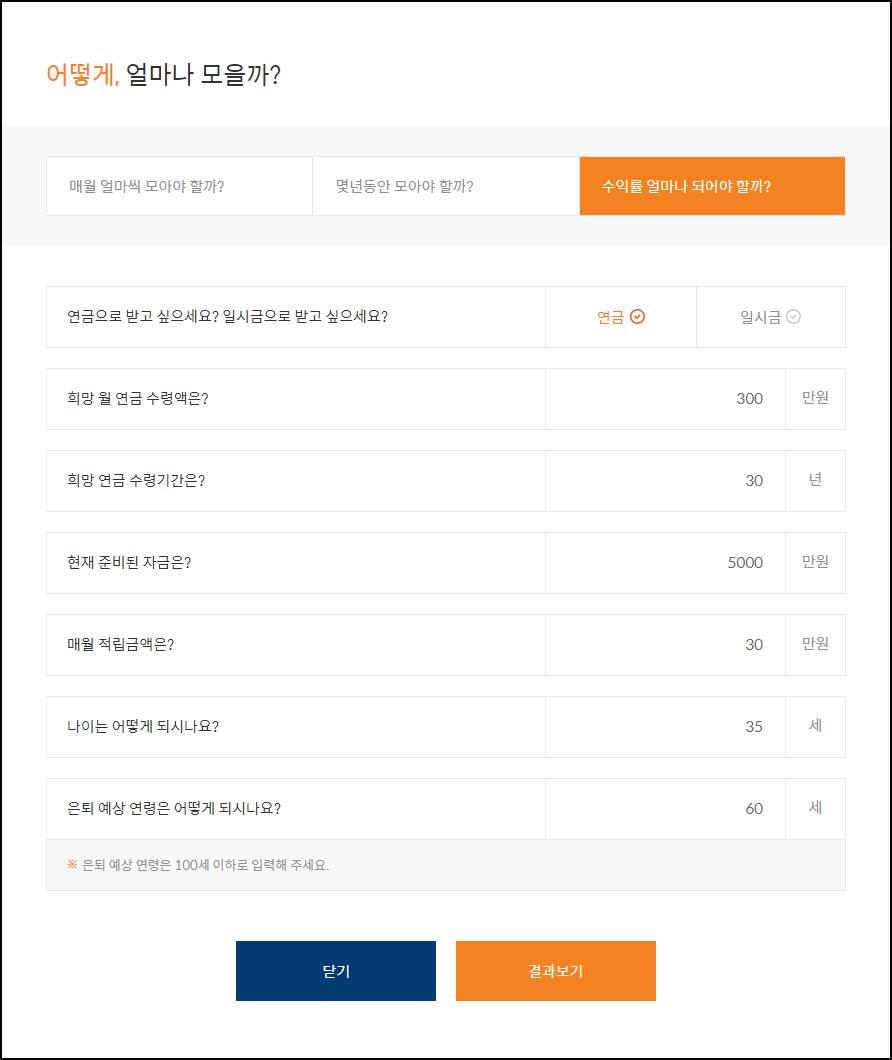

이런 부분은 진짜 미래에셋 애정합니다. 그러고 보니 한국 펀드 3대장이 인물 중심으로 나뉘어져 있네요. 강방천, 존리, 박현주까지요. 여기에 한국투자밸류자산운용 이채원까지 얹어도 될듯 한데 인물들이 쟁쟁합니다. 어쨌든, 위의 연금계산기가 홈페이지에 있으니 링크로 들어가서 여러 조건으로 알아보는 것도 좋을 것 같습니다.

35살부터 매년 30만원씩 납입해서 60세 이후에 매월 300만원의 연금을 수령하기 위해서는 대략 매년 9%의 수익률을 내야 되는군요. 현재 자금이 5천만원 있다는 가정하에요. 이걸 0원으로 잡으면 매월 납입해야 하는 금액이 70만원대로 증가합니다.

OECD에서 권고하는 노후안전망이 우리나라로 치면 국민연금 1단계이고 2단계가 퇴직연금, 3단계가 이 개인연금인데요. 개인연금을 드는 방법에 보험사를 통한 연금저축보험과 이렇게 자산운용사를 통해 가입할 수 있는 연금저축펀드가 있습니다. 믿을만한 운용사를 찾을 수만 있다면 선구안으로 가려서 연금저축펀드를 드는게 장기적으로는 거의 확실하게 좋다고 생각합니다. 여러 면에서 활용하기 좋은 연금저축펀드 가입방법과 장단점 정리해 봤습니다. 인사이트에 도움이 되는 정보였다면 로그인 필요 없는 공감 버튼 클릭 잊지 마시구요. 또 돌아오겠습니다.

'투자(주식&부동산) > 주식' 카테고리의 다른 글

| 코로나19 백신이 개발되면 같이 성장할 제2의 씨젠같은 주식 (0) | 2020.08.30 |

|---|---|

| 애널리스트 컨센서스 보는 사이트 마켓비트 사용 후기 (0) | 2020.08.29 |

| 작전주인가 싶어 분석해 본 에이텍 주가 (0) | 2020.08.27 |

| 코스닥 상장 앞둔 카카오게임즈 적정 주가 계산해 볼까 (0) | 2020.08.26 |

| 숨겨진 태양광 관련주 윌링스 주가 분석 (0) | 2020.08.23 |

댓글